پیش بینی بورس امروز | دیده بان یکشنبه ۱۰ فروردین ۹۹

به گزارش می متالز،در ادامه رونق استثنایی سال ۹۸، بازار سهام نوروز امسال را نیز با صعودهای پرشتابی آغاز کرده و برای یک رکورد تازه خیز برداشته است. در روزهای نیمهتعطیل ابتدای سال، هرچند رشد قیمتها احتمال بالاتری داشت، اما عموما معاملات کمرمق میشد. این در حالی است که طی روزهای اخیر در سال ۹۹ همچنان شاهد حضور قدرتمند نقدینگی هستیم که توانسته رویای سرمایهگذاران را زنده نگه دارد. در ادامه اینکه چه سیگنالهایی خریدار بیشتری دارند و چرا برخی پیامها نادیده گرفته میشوند مورد بررسی قرار میگیرند.

توهم از شاخص بورس

در این میان یک پدیده جالب که به چشم میآید، تفاوتی است که وضعیت شاخص بورس با کلیت بازار دارد. در گذشتههای نه چندان دور بسیار پیش میآمد که در فضای منفی بورس، سهام شاخصساز با حمایت ناظر و برخی حقوقیهای دلنگران مثبت میشدند. به طوری که شاخص کل مثبت میماند، در حالی که فشار عرضه کل بازار را فرا گرفته بود. خوشبختان اخیرا کمتر این مورد دیده میشود و در نگاه اول به نظر میرسد بالاخره ناظر آموخته است فعالان واقعی بورس بیشتر به پرتفوی خود توجه دارند تا عدد شاخص کل. یعنی در آن زمان نیز سبزپوشی مصنوعی نماگر بورس عموما تغییری در فشار عرضهها ایجاد نمیکرد.

این بار اما قصه معکوس شده است؛ در حالی که سبز تندی در سهام و پرتفوی سرمایهگذاران دیده میشود و عمده نمادها صف خرید را تجربه میکنند، رشد شاخص به مراتب محدودتر است. از یک سو دلیل این ماجرا را میتوان به وزن سنگین نمادهای بزرگ کالایی و کمرمقی آنها نسبت داد. اما در سمت دیگر، موضوع تغییرات حجم مبنا مطرح میشود که باعث شده حتی شاخص کل هموزن نیز رشدی متناسب با عمق سبزپوشی کل بورس نداشته باشد.

این بار به نظر میرسد مقام ناظر به این دل بسته که با محدود شدن رشدهای شاخص، تقاضای سهام را کنترل میکند. گویا بار دیگر این یک دلخوشی سادهانگارانه بود که یاد گرفتهاند برای سهامدار عدد شاخص اهمیتی ندارد و این پرتفوی فردی است که روحیه وی را تایید میکند. در سخنان یکی از مقامات بورسی به این مساله اشاره میشد که با کاهش دامنه نوسان در هفته شهادت سردار سپهبد قاسم سلیمانی توانستهاند بازار را مدیریت کنند. استدلال این بود که وقتی افت شاخص خیلی زیاد است، هراس سرمایهگذاران بیشتر میشود و در نتیجه کاهش دامنه نوسان باعث کنترل هیجان فروش میشود. فروکش تنشهای میان ایران و آمریکا و رخت بستن سایه جنگ در منطقه که عامل اصلی آرامش بورس بود این توهم را تقویت کرده بود که با کنترل شاخص توانستیم بازار را مدیریت کنیم. شاید اکنون نیز در مسیر صعود چنین ذهنیتی برای محدود کردن معاملات وجود دارد.

با چنین شناختی از رفتار سهامداران در میدان عمل، طبیعی است که پیشنهاد سهم بنیادی بخرید، پیامک دانش مالی را افزایش دهید یا بیانیه قیمتها وارد محدوده حبابی شدهاند در میان بورسبازان به گوشهای پرت میشود و بازار راه خود را ادامه میدهد. انگار آن استاد کانالدار که روزی چند سهم شکار معرفی میکند رفتار سهامداران را بهتر شناخته است و میداند پولهایی که سراسیمه به ظرف کوچک بورس تهران سرریز شدهاند راهی جز جهش قیمتها ندارند. برای این کار کافی است فقط سرمایهگذاران را با یک جمله یا یک نمودار از خرید دلگرم کنیم.

حال کدام سهم پیشنهادی را بخریم؟ سهم بنیادی که ناظر توصیه میکند یا سهم جهش «استاد» را که چندین برابر بازدهی داده است؟

منطق روزهای بیمنطق سهام

بورس تهران از نقطه نظر دیگری نیز در این دوران جالب شده است. عمده تحلیلگران حرفهای و اساتید قدیمی که با مفاهیم آکادمیک آشنایی دارند نسبت رویه بیمنطق سرمایهگذاران بورسی اشراف دارند. تقریبا هیچ مبنایی نمیتواند با اطلاعات موجود قیمتهای فعلی بسیاری از سهام را توجیه کند، اما آیا میتواند رفتاری غیرعقلانی برای دورهای طولانی ادامهدار شود؟ یا اینکه رفتار فعلی خود دارای منطقی است که نمیتوان آن را رد کرد؟

این پرسش از آنجا مهم میشود که شاید برای اکثر سرمایهگذاران کنونی بتواند تحلیلی از زمان خروج ارائه کند. در ادبیات مالی میگویند قیمت سهم از دو بخش متاثر میشود؛ قسمتی به سودآوری اختصاص مییابد که بر مبنای شواهد فعلی برآورد میشود و عمدتا رفتار عقلانی تحلیلگران و حرفهایها را تشکیل میدهد. بخش دوم اما به عوامل غیرقابل پیشبینی یا عدم قطعیتهایی تعلق دارد که در آینده معلوم میشود بر قیمت سهم اثرگذار بوده است؛ عمدتا تازهواردها یا در اصطلاح مالی غیرعقلاییها بر مبنای این بخش معامله میکنند.

با این توضیح وضعیت ماههای اخیر بازار سهام را مجدد بررسی کنید. آیا تحلیلگرانی که با سناریوبندیهای مختلف رشد قیمت سهام را نامتناسب با سودآوری شرکتها عنوان کردند سهمهای بهتری پیشنهاد کردند یا استاد کانالدار که با خیالپردازی، تارگتهای رویایی برای نمادهای مختلف بورس معرفی میکرد؟ طبیعی است وقتی عدم قطعیتها در یک اقتصاد به قدری بالا میرود که همه چیز انگار حالت تصادفی پیدا میکند، افرادی که به بخش دوم قیمتگذاری سهام (عوامل غیرقابل پیشبینی) وزن بیشتری دادهاند برنده بازی شدهاند.

با همین منطق میتوان توضیح داد که چرا وقتی یک بیماری در حد و اندازه کرونا که کل دنیا را درگیر خود ساخته و یکی از بزرگترین تعطیلیهای عمومی در جهان را رقم زده، برای بورسبازان این روزهای کشورمان جذاب به نظر آمده است. بورسی که هر بار افت قیمتهای جهانی را در گذشته (مثلا سال ۸۷ یا سال ۹۳) تجربه کرده با عقبنشینی محسوسی مواجه شده است. این بار در سقوط آزاد قیمت نفت همچنان با صف خرید مواجه شده است. هرچند از نظر تحلیلی میتواند رویکرد معاملهگران فعلی غلط باشد، اما با منطق «نااطمینانی بیشتر به سودهای بزرگتر میرسد» میتوان رفتار بورسبازان را توجیه کرد. اینکه چه زمان این رویکرد شکست میخورد بستگی به دورانی دارد که نشانههایی از ثبات در فضای اقتصادی-سیاسی کشور ظهور کند و سهم عدم قطعیتها در آینده کوچکتر شود.

بورسبازان در رقابت سود

در چنین فضایی، دغدغه بورسبازان کسب سود بیشتر و گرفتن حداکثر بهرهوری در فضای کنونی است. به طوری که کمتر کسی میپرسد فلان سهم ارزنده است یا بیش از اندازه ارزشگذاری شده است، بلکه بیشتر بحث سر آن است که کدام سهم بیشترین سود را میدهد. رقابتی که به سفارشگذاری در صفهای خرید کشیده شده و حتی موضوع رانت عرضههای اولیه را نیز به حاشیه کشانده است.

در این شرایط برخی تریبوندارها لباس پوپولیستی بر تن میکنند و پیشنهادهایی از جنس مردمی ارائه میدهند. مثلا صفها را طوری تقسیم کنیم که به همه برسد و گویا فراموش میشود اصل موضوع بر وجود رانتی بیمورد تاکید دارد و نه لزوما بزرگی یا کوچکی رانت. اینکه اصلا چرا باید گروهی به دلیل کلیک سریعتر یا دسترسیهای خاص سود بیشتری کنند. مقام ناظر هم ممکن است در این موارد تحت فشار تقاضای عمومی، تصمیماتی را بگیرد که چندان با منطق بلندمدت بازار هماهنگ نیست و مشکل تازهای فراهم شود.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

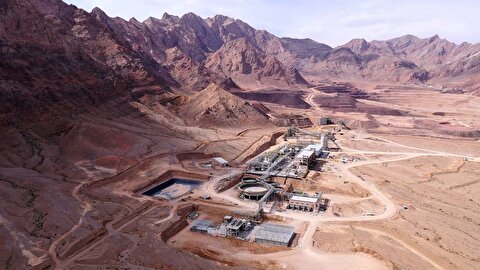

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

افزایش چشمگیر ظرفیت جدید نیروگاههای زغال سنگ در چین

اختلاف قیمت شمش در بورس و بازار

واردات «مسکن استیجاری» از کره جنوبی

چشمانداز ناترازی معکوس در بازار مسکن

بورس بیتفاوت به اخبار سیاسی

فراز و فرود قیمت ملک/ ۱۰ تصویر روی تابلوی تحولات بازار مسکن تهران مربوط به نیمه تابستان

جلسه فرزین با معاون اول رئیسجمهور برای کنترل بازار ارز

دلار و سکه در سقف ۴ ماهه

تقویت احتمال سیاست انبساطی

وام مسکن؛ فساد یا فرسودگی؟

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

رکوردشکنی صبانور در تولید و فروش

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران

انتقال توربین و ژنراتور نیروگاه ۴۲ مگاواتی سیمیدکو در بحبوحه جنگ

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است